歡迎來到美股必修課的第6堂課,如果你還沒看過第5課,請點選12堂投資家的美股必修課 第5堂課。

前情提要:在上一堂課介紹了四種主要的金融投資商品「股票、債券、原物料」,以及透過全球的資金流向瞭解這些金融商品間的互動關係。

這堂課我們要進一步了解景氣循環週期,以及學會透過「股票、債劵、原物料」的資產配置應對景氣衰退期。

內容目錄

景氣循環

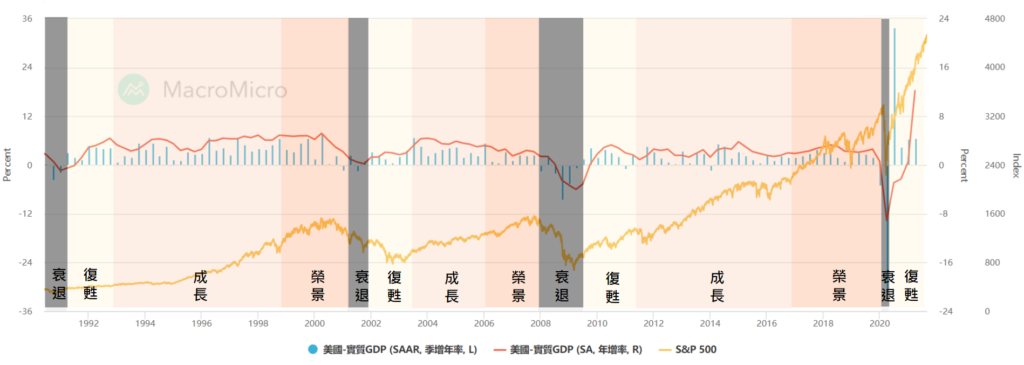

上一堂課我們說過大約每7-12年就會出現一個完整的「短週期循環」,短週期循環包含四個階段「衰退 – 復甦 – 成長 – 榮景」,短週期循環在經歷經濟衰退後,就會依序出現復甦、成長、榮景,然後又再經歷下一次的經濟衰退。

首先我們先了解GDP是什麼, GDP 就是一個國家的經濟好壞,你可以把GDP想像成一個國家的收支表,藉由花費了多少錢、賺了多少錢,呈現了一個國家的生產總值。 GDP上升代表國家整體產出的價值上漲,所以通常GDP增長率會被用來看待一個家的經濟健康程度。

GDP = 消費 + 投資 + 政府支出 + (出口-進口)。

衰退期

在衰退期的時候,GDP呈現負成長,企業盈餘開始下降、失業率上升。市場充斥悲觀氣氛,大家心理覺得經濟衰退的情況將永無止境惡化下去。

央行降低利率來刺激經濟,釋放更多的資金出來,避免大家因為經濟衰退都不花錢而造成通貨緊縮。此時股票下跌,資金流向債劵,債劵是最佳的選擇。

復甦期

在復甦期的時候,GDP成長緩慢,企業開始獲利、失業率逐漸下降、就業人數增加。

央行貨幣政策走向極致、財政政策陸續推出。油價和原物料價格處於谷底,低廉原物料價格將刺激需求,因為全球需求將逐漸回穩,可以逢低佈局原物料,此時投資原物料(會有一波短期行情)、股票的報酬皆亮眼。

成長期

在成長期的時候,GDP持續成長,企業持續獲利並高於預期、就業率顯著改善。

經濟回歸正軌,央行開始升息,預防經濟過熱。這段時期往往時間最長,風險和回報都容易控制,股票波動較小,此時適合投資股票並持續持有。

榮景期

在榮景期的時候,GDP逐漸下降、企業也獲利逐漸下降、就業人數趨緩。

但是市場開始過熱失衡,股票價格持續創高,到目前為止仍在場邊觀望的人感到悔恨,最後也忍不住開始買進股票。這段時期每次市場下跌,大家都興高采烈地搶著買進。此時股票70%-50%-30%陸續降低持股比例,適度布局債劵。

景氣循環在不同時期,可以透過資產配置「股票、債劵、原物料」,應對可能發生的經濟衰退以及創造更好的報酬。

- 衰退期 : 債劵是最佳的選擇。

- 復甦期 : 原物料、股票的報酬皆亮眼。

- 成長期 : 股票並持續持有。

- 榮景期 : 股票70%-50%-30%陸續降低股票持股比例,適度布局債劵。

其中衰退期約佔短週期循環的1/4時間,復甦期+成長期+榮景期約佔短週期循環的3/4時間。我們最重要的是避開衰退期,全力投資在復甦期+成長期+榮景期。

心法1:透過資產配置「股票、債劵、原物料」應對可能發生的經濟衰退。

股票類型

我把股票分成3種類型,分別是成長型股票(科技、通訊)、防禦性股票(民生必需品、醫療保健、公用事業)、景氣循環股票(能源、運輸、非民生必需品、工業)。

成長型

「成長型股票」主要是賺取價差,這類型的公司通常都在擴張市場,所以賺來的錢不會發放給股東,會把錢運用在公司成長上。所以投資「成長型股票」要注意該公司市場還有沒有擴張空間。舉例來說,Roku(美股代碼: ROKU)是串流媒體公司,產品是串流媒體播放器和All In One串流服務, 你可以在Roku上觀看Netflix、Disney+、HBO Go等所有你付費的串流媒體影片,這些串流媒體都是要和Roku簽約才能擺放在Roku平台上。目前主要市場還是在北美,代表Roku還有拓展到亞洲、南美洲、非洲等市場的拓展空間,一旦拓展成功那股價就會翻倍上去。

防禦型

「防禦型股票」的特性是公司會固定配發豐厚的股息,所以在經濟衰退的時候,投資人會比較偏好「防禦型股票」。所以選擇 「防禦型股票」 時,要注意的是公司在經濟衰退或不景氣時,是否會照樣發放股息。

舉例來說,可口可樂(美股代碼: KO)從1920年就一直配發股息,期間經歷了1929年的經濟大蕭條、第一次世界大戰、第二次世界大戰股息也沒間斷。不僅如此,股息還一年比一年高,至今天為止已經持續成長59年。寶僑(美股代碼: PG)從1890年成立以來,已連續 131 年派發股息,且股息持續成長65年。

舉例來說,老年人相對喜歡「防禦型股票」,因為遇上經濟衰退,年長的投資人比較沒有時間可以等市場復原,另外一點因為老年人退休後沒有現金流來源,所以需要穩定的股息收入。相反的,年輕人會覺得比較重視「成長型股票」,雖然風險較高但是有機會快速致富,如果遇上經濟衰退也有時間等待經濟復原。

👉 延伸閱讀 >>> 不怕經濟衰退的防禦型股票? 高殖利率和高成長率的股息,我都要!

景氣循環型

「景氣循環型股票」的特性是隨著經濟良好時需求增加,公司營收增加;經濟不佳時需求減少,公司營收減少。這類型股票要注意市場上的供需關係,所以時機很重要,你要了解該產業供需關係才能判斷股票是要上升或是下滑。

👉 延伸閱讀 >>> 暴賺45億的景氣循環股? 景氣循環股一旦出現甜蜜點,根本送分題!

債劵、原物料類型

前面說過景氣循環在不同時期,可以透過資產配置「股票、債劵、原物料」,應對可能發生的經濟衰退以及創造更好的報酬。

- 衰退期 : 債劵是最佳的選擇。

- 復甦期 : 原物料、股票的報酬皆亮眼。

- 成長期 : 股票並持續持有。

- 榮景期 : 股票70%-50%-30%陸續降低股票持股比例,適度布局債劵。

如果我們能理解債劵、股票、原物料在景氣循環不同時期所發揮的功能,就可以明白「防禦型股票」和債劵的功能一樣是有穩定收入,「成長型股票」和股票的功能一樣是賺取價差、「景氣循環股票」和原物料的功能一樣,在復甦期需求增加時會有亮眼的表現。

- 衰退期,防禦型股票是最佳的選擇。

- 復甦期,景氣循環股票、成長型股票的報酬皆亮眼。

- 成長期,成長型股票並持續持有。

- 榮景期,成長型股票70%-50%-30%陸續降低股票持股比例,適度布局防禦型股票。

不只是股票,投資債劵和原物料也需要了解其功能,依據成長型、防禦型、景氣循環型功能分類。

債劵類型

債卷分為公債 (ETF代碼 : TLT)、投資等級公司債 ( ETF代碼 : LQD)、高殖利率債劵=垃圾債 ( ETF代碼 : HYG),其中高殖利率債劵功能就比較偏向賺價差,和成長型股票同類型。

高殖利率債劵: 根據債信評估機構的評等,高殖利率債劵的發行企業,沒有資格發行投資等級公司債,這些發行企業的違約風險較高,所以必須支付較高的利息。投資人要是對未來感到樂觀,就會願意承擔更高風險去買高殖利率債劵。

原物料類型

原物料中的黃金( ETF代碼 : GLD)、白銀( ETF代碼 : SLV)功能就比較偏向防禦型股票。石油 (ETF代碼: USO)、銅 (ETF代碼: COPX)功能就比較偏向景氣循環股票。

資產配置「股票、債劵、原物料」,需要進一步的了解其功能性。

心法2: 資產配置「股票、債劵、原物料」需要進一步了解其功能性 。

如何避開衰退期?

聯準會FED主要功能是為了「物價穩定」和「充分就業」,讓經濟生產力和通貨膨脹亦步亦趨上升。通貨膨脹複習請參考第4堂課,只有生產力提升,物價因此上升才是好的通膨率循環。

- 當景氣過熱、通膨率快速上升,聯準會FED會透過升息,也就是讓大家跟銀行借錢的利率變高,更難借到錢;

- 當景氣衰退,則是會透過降息,釋放資金到市場,幫助經濟成長。

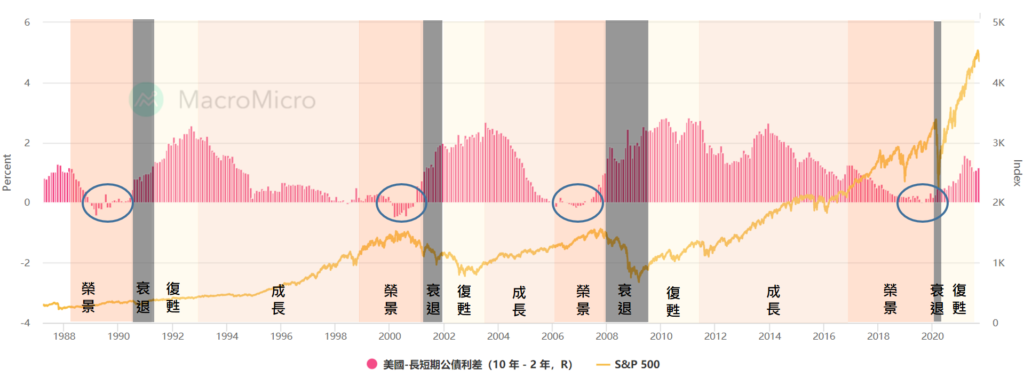

債劵殖利率

債劵殖利率(bond yield) = 債劵配息 / 債劵價格。

通常長天期「殖利率」相對短天期會更高,也最容易受通貨膨脹影響。什麼意思呢? 長天期代表公司或政府跟你借錢的時間比較長,所以利率還要考慮的通膨率。畢竟10年後能買到東西的價格勢必和今天不一樣。

假設債劵的利息是4%,但是如果遇到通貨膨脹,物價變成4%以上,我就吃虧了。舉例來說,你借朋友100萬如果遇到通貨緊縮不會是個問題,反正物價變便宜了。但是如果遇到通貨膨脹的話就會有很大的影響,10年後朋友還是還你 100萬的時候你一定很不開心,所以如果跟你借2年錢利息是4%,那跟你借10年錢利息當然要高一些。

「短天期殖利率」相對「長天期殖利率」一般會較低,同時「短天期利率」較易受到聯準會FED的利率操控影響。舉例來說,你借朋友100萬,你當然希望朋友給你的利息要高過定存利率2%,所以至少利息要3%、4%你才會願意借錢給朋友。這也就是當 聯準會FED的利率變化時,「短天期殖利率」也會跟著受影響。

所以我們可以利用「10 年期公債殖利率 – 2 年期公債殖利率利差」來判斷此時聯準會FED對目前景氣的看法,同時也可以判斷衰退期的到來。

由下圖可以看到當「10 年期公債殖利率 – 2 年期公債殖利率利差」轉負的時候,表示 2 年期公債殖利率比 10 年期公債殖利率還高,也就是市場開始過熱失衡,聯準會FED會因為通膨壓力而升息,要把市場讓錢開始收回來的時候。

心法3 : 用長天期(10年)與短天期(2年)公債殖利率利差判斷,來避開衰退期。

歷史事件

2008年以前, 聯準會FED主要藉由調整利率,來控制在外流通的資金,這個稱為「傳統貨幣政策」。如果利率已經幾乎為0%,是不可能進一步壓低利率,大家借錢幾乎都不用利息了。

2008年以後,為了持續釋放更多資金的情況下, 聯準會FED只好藉由量化寬鬆買進債劵,不停把錢借出去給公司。 聯準會FED總共執行3次量化寬鬆QE,前2次量化寬鬆QE購買幾乎都是2年內到期的債劵,所以壓低了債劵短天期殖利率。第3次量化寬鬆QE賣掉短天期債劵,轉買長天期債劵,成功的壓低長天期殖利率,包括讓買車、買房的貸款利率下降。

課後作業

以下兩個網站都可以找到完整經濟數據,由實質GDP年增率(Gross Domestic Product)、非農新增就業人數(US Nonfarm Payroll)、個人消費支出年增率(Real personal consumption expenditure)等判斷現在是在什麼景氣階段,以及當前最適合投資商品 (股票、債券、外匯、原物料)。

Federal Reserve Economic Data (FRED)是來自聖路易斯聯邦儲備銀行的免費經濟數據庫,匯總了來自 40 個不同數據源的數據,包括勞工統計局、經濟分析局、人口普查局、經合組織、世界銀行、國際貨幣基金組織和聯邦儲備系統。提供完整且值得信賴的經濟數據來源。

MacroMicro 財經M平方是台灣的總經網站,圖像化呈現全球重要經濟體關鍵數據,也有搭配各個數據的解釋,是非常實用的經濟數據來源。因為我有使用財經M平方 MM PRO方案,如果你想加入MM PRO方案,歡迎使用我的推薦碼「GYQEBW」,那我們彼此都可以獲得5枚M幣。

延伸閱讀

《一美元的全球經濟之旅》這本書主要從美國以外的國家角度,來說明美元的影響力。作者通過一美元的全球之旅,解釋了美元如何在全球範圍內投射政治力量,更能體會許多經濟背後的運作真相。

了解「美元」在全球扮演的角色,有助於思考各國對於通貨膨脹、貿易利差、匯率變動的應對方式。

額外資訊

我目前正在製作 一個「美股投資的線上課程」,會手把手教你如何從註冊開戶、資金匯出匯回、軟體操作,到建立專屬於你的投資方法。適合超級新手和想學習更有系統的投資方法的投資者。如果你有興趣的話,歡迎填寫下方的訂閱表單,我將會告訴你最新的課程資訊。