歡迎來到美股必修課的第11堂課,如果你還沒看過第10堂課,請點選12堂投資家的美股必修課 第10堂課。

前情提要:在上一堂課提到,我們討論了 「價值投資」和「成長投資」的區別,「價值投資」是看公司現在的「股價」是否低於「價值」來決定要不要投資, 最後也學會如何估價 。

這堂課我們就要學習「成長投資」如何搭配「技術分析」, 讓我們用最短的時間換取高額的報酬,而不是投資在要等好幾年才會上漲的股票。

內容目錄

成長投資

班傑明·葛拉漢在美國東岸紐約地區倡導「價值投資」理論,但美國西岸舊金山地區由菲利普·費雪提出了另一套「成長投資」理論。這兩個理論在當時都還在早期發展階段,主要差異在於葛拉漢策略在於用40元或50元的價格,買進價值100元的東西。而費雪只要未來能回收200元或300元,就願意買進100元的東西。這個觀念也影響了後來的巴菲特,巴菲特說過他的投資哲學85%來自葛拉漢,15%來自費雪。

最能代表成長投資的大師有成長投資之父小湯瑪士·普萊斯(Thomas Price, Jr.)、菲利普·費雪(Philip Arthur Fisher)、彼得·林區 (Peter Lynch)、威廉·歐尼爾 (William O’Neil)。

普萊斯和費雪兩人算是同時期提出「成長投資」理論,「成長投資」就是投資在股價有飆漲潛力的股票上。

辨識強勢股

普萊斯、費雪、彼得林區3位大師都提出的「成長投資」第一步是要辨識出哪些股票具有飆漲的潛力,避免弱勢的股票或產業。

股價有飆漲潛力會有幾個特點:

- 公司產品或服務能驅動人類進步和經濟成長,改變過去的生活習慣。

- 公司產品或服務的市場必須有足夠大的有成長潛力。

- 公司獲利率逐年增高,盈餘還會每年加速成長。

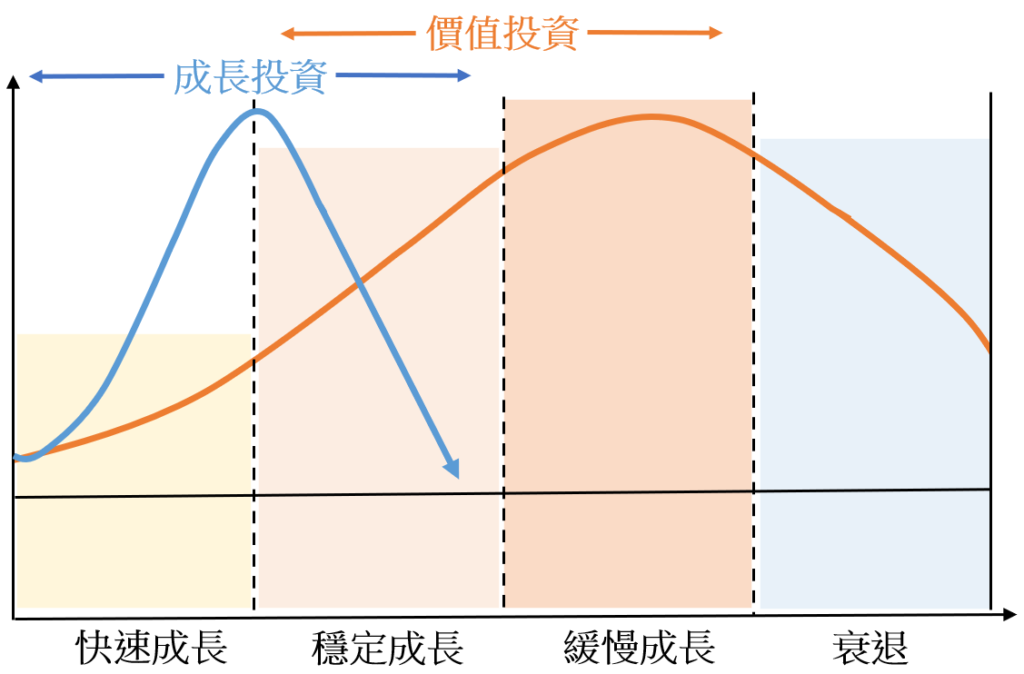

能具備這些特點的通常是生命週期落在「快速成長時期」的公司,這時候的公司通常較年輕、規模也較小,所以公司擴大規模相對容易,但風險是「快速成長時期」的公司也很容易受到競爭者的影響,失敗率也較高。

而「價值投資」需要「過去」的歷史財報作為輔助,計算出公司的內在價值,所以「價值投資」會選擇在「穩定成長時期」和「緩慢成長時期」的公司。

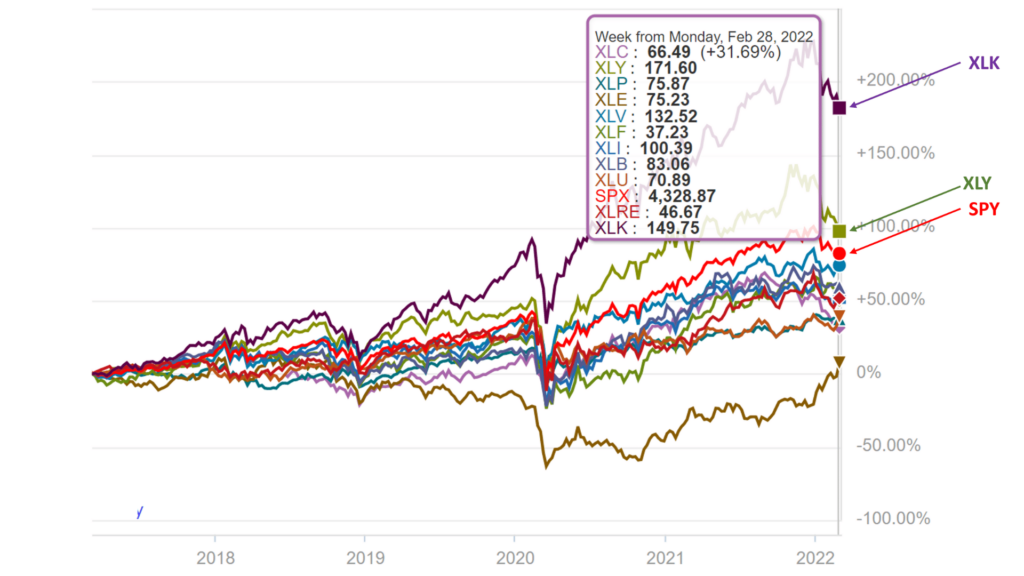

此外,不可否認某些產業就是趨於成長,比較容易出現強勢股。某些產業趨於衰弱,就不容易有飆漲潛力的股票。近5年產業股價趨勢只有「科技類股」遠遠贏過美股S&P 500指數,這也很合理,因為科技公司較能驅動人類進步和經濟成長,投資者會更看好公司未來的成長優勢、更願意投入資金。

技術分析

普萊斯、費雪、彼得林區3位大師的理論都是專注在「買進什麼樣的公司(Which)」。歐尼爾進一步優化「成長投資」,用技術分析作為輔助,也就是用技術分析來判斷「什麼時候買進公司(When)」,希望用最短的時間換取高額的報酬,而不是投資在要等好幾年才會上漲的股票。

技術分析只在乎「價格」和「成交量」數據,沒有像價值投資有「價格」和「內在價值」的區別。舉例來說,你可以從一部Youtube影片下的點擊率,知道這部影片的人氣高不高,但是沒辦法知道這部影片的內容好不好。

市場趨勢

另外使用技術分析很重要的一個理論就是「市場永遠是對的」,也就是說順著市場的趨勢投資公司,不會在下跌的時候買股票。舉例來說,一家服飾店有賣紅色、綠色、黃色的衣服,紅色的衣服很快就賣完了,綠色的衣服只賣完一半,而黃色的衣服一件都沒賣出去。如果你是老闆的話,就會趕快把黃色的衣服降價出清,換成現金後跟廠商進紅色的衣服來賣。

早期經典著作

彼得林區是投資史上的傳奇人物,早期的「成長投資」理論可以看彼得林區寫的《彼得林區 選股戰略》和《彼得林區 征服股海》,在這2本書裡彼得林區把股票分成六大類型,分別是快速成長股、穩健成長股、緩慢成長股、景氣循環股、資產股、轉機股,他對不同類型的公司提出了如何評估該類型股票的投資重點,同時他也在書中公開他的選股策略,這2本書可以幫助你建立「成長投資」的選股框架。

《彼得林區 學以致富》是偏投資心態,因為在還沒有一套自己用於投資的策略,對於投資心態的書較難領會,所以我會比較建議新手先學習投資策略。可以等你投資一陣子比較有心得後,再來看這本比較有感覺。

閱讀順序 : 黃色 -> 藍色 -> 紅色

後期經典著作

後期的「成長投資」理論可以看威廉·歐尼爾的《笑傲股市》。歐尼爾專門投資具有爆發性的成長股,他從1953年到現在為止每年選出10支股票,找到這些股票飆漲前的7項共通點,建立了一套獨創的「CAN SLIM」選股方法,並用技術分析作為輔助尋找強勢成長股 。

另外也可以看馬克·米奈爾維尼(Mark Minervini)的《超級績效》和《超級績效2》,米奈爾維尼說過他的投資方法深受歐尼爾的啟發,他在書中分享的「特殊進場點分析SEPA」投資方法,也是利用技術分析輔助來尋找強勢成長股。

金融市場

在我們接下來討論「技術分析」之前,我們先來了解金融市場的幾個重要角色。

證券交易所

「 證券交易所 (Stock exchange)」是買賣股票、債劵、選擇權、期貨等金融商品的「金融市場」,公司要募集資金就會就會在證券交易所掛牌上市。

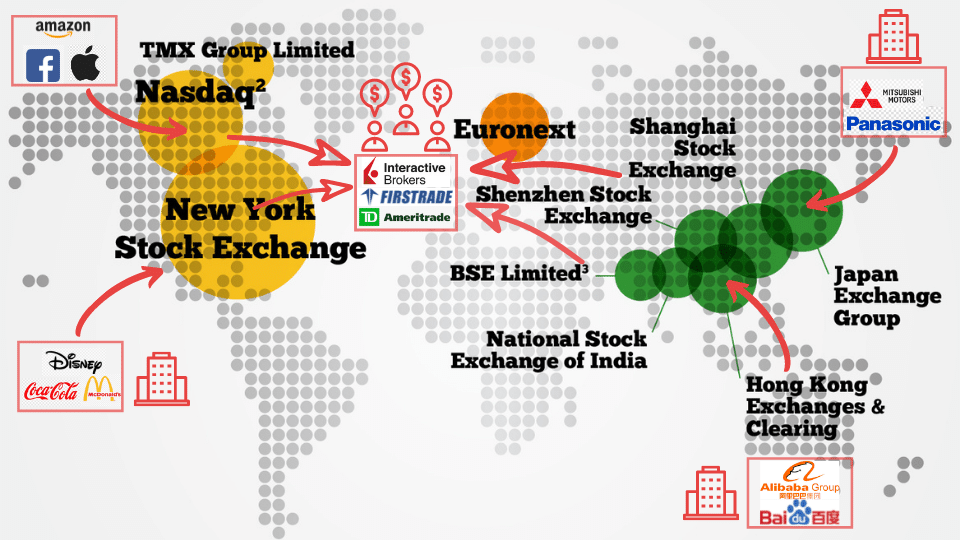

世界最大的證券交易所「紐約證券交易所」上市的公司有 2400 家,像是麥當勞、迪士尼、可口可樂都是在「紐約證券交易所」上市;世界第二大證券交易所「納斯達克」上市的公司超過3000 家,世界上最大的科技巨頭 : 蘋果、微軟、亞馬遜、Google、 Facebook都是在「納斯達克」上市。

當然一家公司想要在兩間交易所同時掛牌上市也是可以的。舉例來說,台積電在「台灣證券交易所」上市,股票代碼: 2330;也在「紐約證券交易所」掛牌上市,股票代碼: TSM。好處是可以同時募集到台灣和美國投資人的資金,也能提升台積電在美國市場的知名度。

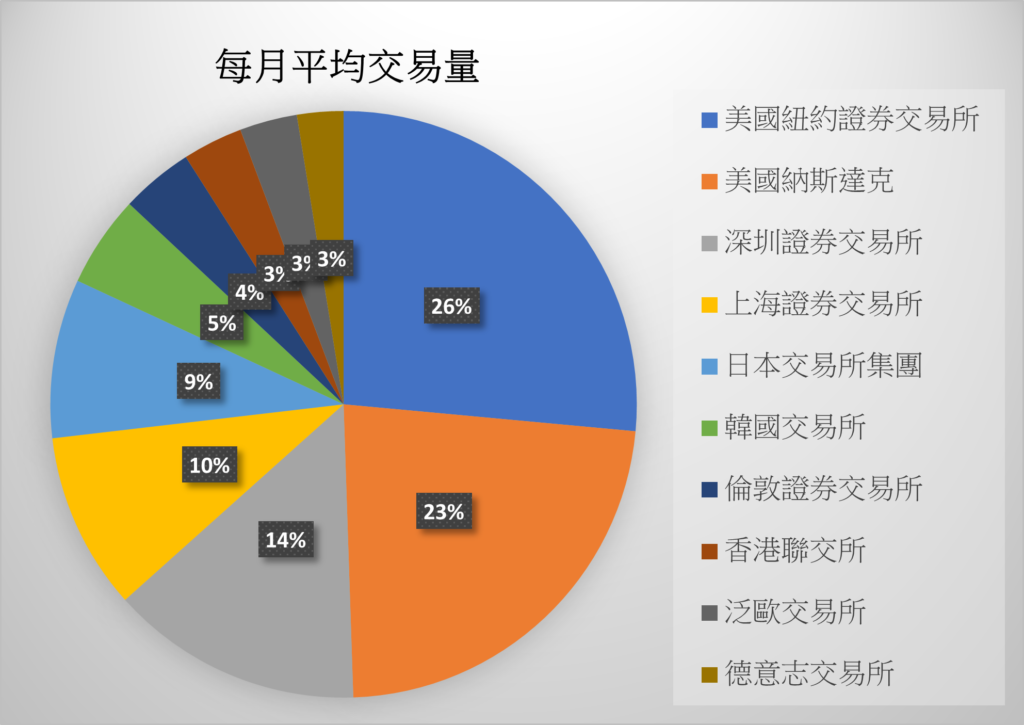

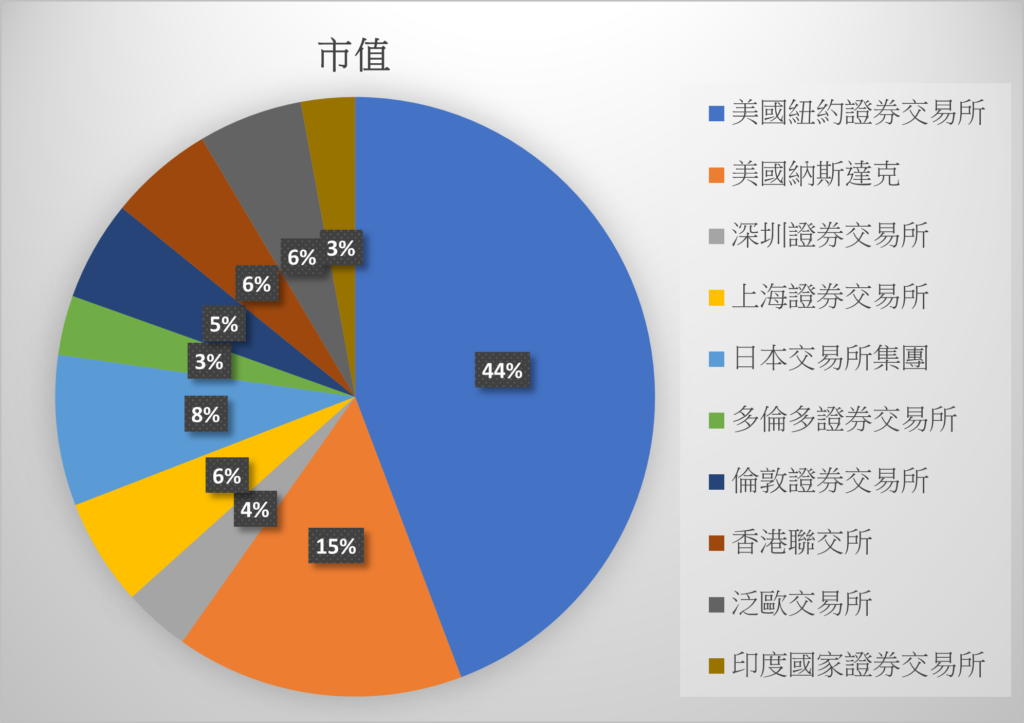

世界前兩大證交所「紐約證券交易所」和「納斯達克」每月平均交易量總和約占全球交易量50%; 兩大證交所市值總和約佔全球市值60%。

證劵商

「證劵商 (Broker)」會和「 證券交易所」合作,讓一般投資人都能在「證劵商」的交易平台上投資全球「 證券交易所」上市的公司。「證劵商」就像電商平台淘寶和亞馬遜,讓你可以輕易買到世界各地的金融商品。

美國知名的劵商有嘉信證劵(Charles Schwab)、第一證劵(Firstrade)、德美利證券(TD Ameritrade)、盈透證券(Interactive Brokers),其中嘉信證劵和盈透證券就具有全球最齊全投資商品,但是開戶門檻相對較高。

「證劵商」不會和全世界60家「證券交易所」都合作,通常都是和當地的「證券交易所」合作。以台灣三大證劵商為例,元大證券、富邦證券、凱基證券主要都是台股。

當然如果你有什麼公司想要買,但是你的證劵商沒有,你都可以寫信請客服處理。 舉例來說,「盈透證券」號稱商品很完整,如果你想要投資在「日本交易所」上市的公司,但是「盈透證券」的交易平台上找不到。這時候你可以寫信請客服開發你想要投資的公司,就有機會在「盈透證券」投資你想要的公司,不然就要透過其他「證劵商」。

投資機構

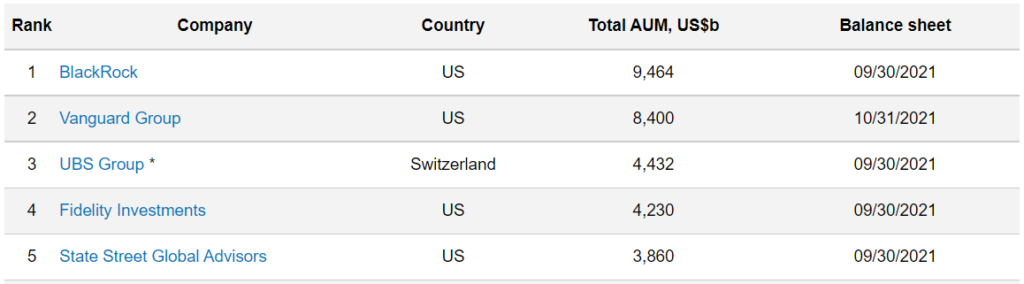

「投資機構 (Institutional investor)」是專業的投資組織,像是共同基金、對沖基金、信託公司、養老基金、保險公司等。它們的投資資金足夠龐大,約佔「紐約證券交易所」交易量85%;約佔「納斯達克」交易量72%。對世界各國的金融市場和經濟都有著強大的影響。

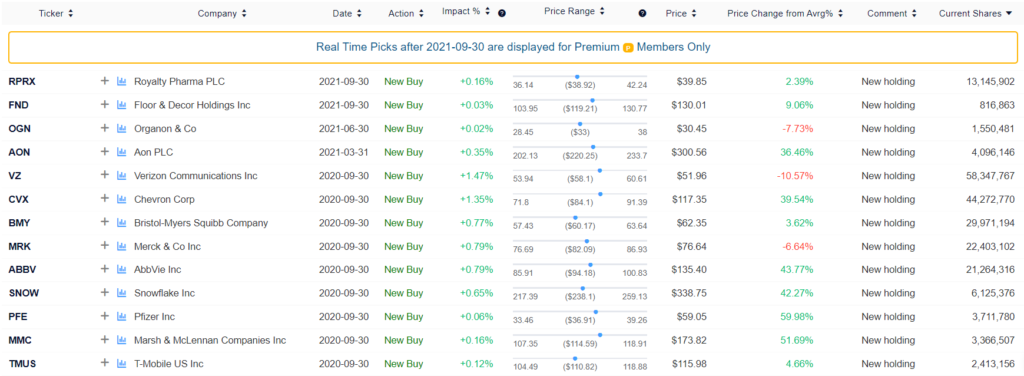

如果投資機構管理的資產超過 1 億美元,就需要每3個月公佈一次的持股,稱為「13F持倉報告 (Form 13F)」。像股神巴菲特管理的資金將近3000億美元,每季都要公開的他的持股。

👉延伸閱讀 >>> 巴菲特最新持股變化

成交量行為

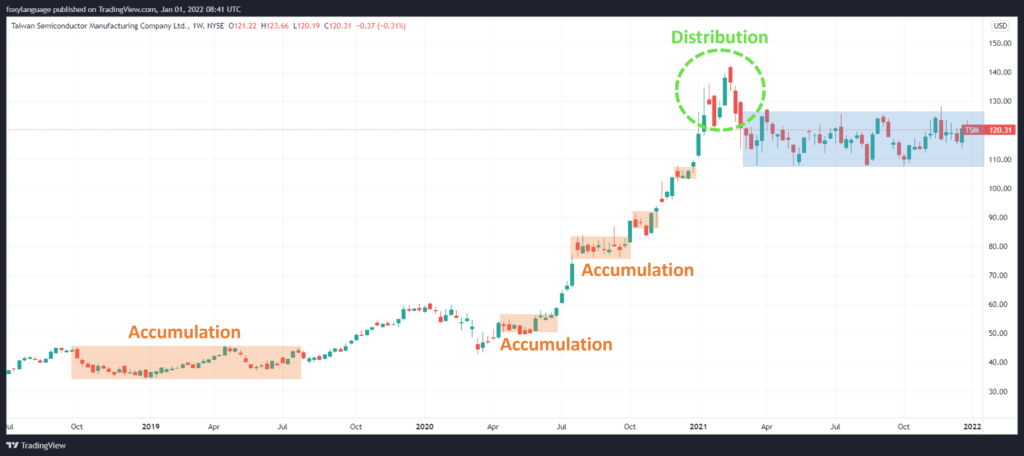

築底 (Accumulation)

投資機構是金融市場最大的投資者,尤其成長型的股票在初期都是小型股,「築底」就是投資機構在股價還沒有動靜的時候,就開始不動聲色持續買進一段時間,所以當股價有一定水準的時候就很難下跌。

舉例來說,當你朋友用$1000買了1萬雙的復古球鞋,他一定不會願意用$900把這些鞋子賣出去,一定是高於$1000價格,所以這些復古球鞋的價格就很難低於$1000。

拋售 (Distribution)

相反的,「拋售」就是投資機構趁股票價格往上漲,甚至是大家瘋狂追著價格跑的時候,神不知鬼不覺的開始把股票賣掉。否則大家發現投資機構都在賣股票的時候,一定會跟著賣導致股價快速崩跌。

如果一支股票連續上漲數日以後,隨著買的人越來越多,但是價格卻沒有創新高的情況下,很有可能就是投資機構股票「拋售」的差不多,股票價格已經到達高點了。

價格行為

支撐線/壓力線翻轉

因為大家每到股價低點,就會預期股價會反彈,結果就在線圖上畫出了一條看不見的線,「支撐線 (Support Line)」就是將一系列股票線圖的轉折低點連起來的直線。相反的,每到股價高點,就會預期股價會下跌,「壓力線 (Resistance line)」就是將一系列股票線圖的轉折高點連起來的直線。時間週期越長的支撐線/壓力線,越不容易漲破或跌破。

但是當你原本根據線圖在「支撐線」下單,預期股價會反彈。但是沒想到股價一路跌到支撐線以下,這時候你的心理一定會想在這個「支撐線」買進是個錯誤,所以只要當股價回到你的買進價格的時候,你就會想要快快脫手賣出就好,所以在這個時候,原本的「支撐線」就變「壓力線」了。相反的,要是股價漲破壓力線,這時候天花板就會變成地板。

跟進 (Follow through)

股價下跌看起來好像要到谷底,結果股價出現1、2天的反彈,如果要確認股價是否真的到谷底,可以觀察在最初反彈發生後的第4天到第7天,股價是不是真的到底了。

這就像拿一個彈珠丟進井裡,等彈珠落地的聲音反彈幾次,才確定達到井底。而不是發出第一個落地聲就確定是井底。

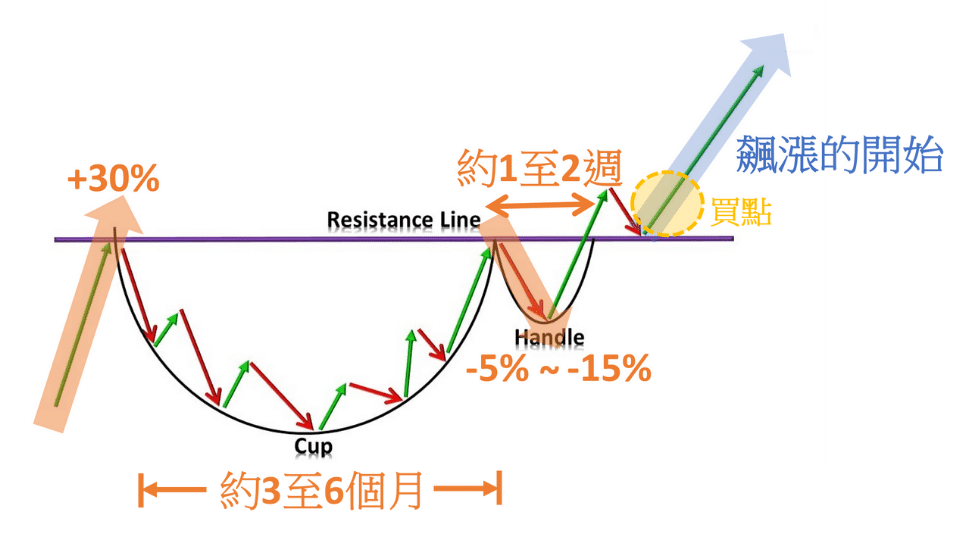

技術分析 – 有握把的杯子

「有握把的杯子 (Cup with handle)」是由威廉·歐尼爾提出的。在股票市場上,歷史會不斷重演,威廉·歐尼爾整理了從1880年來所以強勢飆股的共同特點,他發現當出現「有握把的杯子」的線圖的時候,代表「投資機構」正在偷偷買進這支股票,就是絕佳的進場時間點。

- 杯子外側 : 「有握把的杯子」的線圖,在形成杯子形狀前,至少要出現30%以上的漲幅然後股價創新高。

- 杯子左側 : 然後股價開始下跌進入杯子的底部,下跌時間大約是1個半月到2個月。

- 杯子右側 : 然後股價會慢慢的上漲,但是不超過杯子右邊的上緣不超過左邊的上緣高點,時間大概是3至6個月,最長約需要1年的時間完成一整個杯子的形狀。

- 杯子握把 : 接下來股價會又開始下跌,大約跌5%至15%,不能跌超過杯子整體的上半部。然後股價創新高後,股價微幅下跌後踩穩支撐線就是最佳買進時機。

「有握把的杯子」的線圖一定不會是一個完美的形狀,一定是歪七扭八的。但是當你懂得「成交量行為」和「價格行為」後,了解「有握把的杯子」背後形成的原因,就可以更有信心的識別出 「有握把的杯子」的線圖。

「杯子左側」股價下跌,這是為了嚇走投機者,讓他們把手上的股票買出;或是讓投機者對這檔股票失去信心,當股價微微漲起時,就趕緊的賣出手上的股票。整個杯子的「U型」底部是「投資機構」會偷偷的買進這支股票,也就是「築底」。大概會持續3至6個月,甚至最長約需要1年的時間,讓投機者對徹底對這支股票失去信心,或是不再注意這支股票。

「杯子握把」是「投資機構」再次要把投機者嚇走,但是如果跌幅太大,股價也不容易漲回來,所以理想的下跌幅度大約是5%至15%。當「有握把的杯子」線圖完成後,股價突破新高,也就是「支撐線/壓力線翻轉」,股價開始飆漲。

課後作業

「美股代號 : FFTY」是一檔追蹤「IBD® 50 指數」的ETF。《投資者商業日報》(Investor’s Business Daily, IBD) 由威廉·歐尼爾創立,每週會篩選出在市場上50 支最強勢的成長型股票的觀察名單,「IBD® 50 指數」就是由這50支股票組成。馬克·米奈爾維尼尋找成長股也是從「IBD® 50 指數」中挑選。

透過網站ETF Database從FFTY前15檔持股裡,尋找這15家公司的股票線圖何時有出現「有握把的杯子」。股票線圖可以使用免費圖表平台Trading View來尋找,畫面縮放或是查看都設計得很容易上手。

延伸閱讀

《約翰墨菲視覺分析》是一本很好技術分析入門書,講解清晰,沒有討論太多繁瑣的線圖和變化型的技術分析,只從最基本的技術分析開始介紹。

技術分析只看「價格」和「成交量」, 「價格」和「成交量」 其實都是反映投資者的「心理面」。大家對這間公司的未來樂觀,股價就會漲;相反的,對這間公司的未來悲觀,股價就會跌。所以學習技術分析的時候,不需要學很複雜的線圖或方法,只需要回歸到最基本的原理就好,思考每一種技術分析使用的原因。

《關鍵買賣點》的難度比較高,但是內容和威廉·歐尼爾的《笑傲股市》以及馬克·米奈爾維尼的《超級績效》書裡的技術分析相呼應,可以幫助你進一步了解這兩位大師使用到的技術分析背後的觀念。

這本書建議在看完威廉·歐尼爾和馬克·米奈爾維尼的書籍再看,畢竟這兩位大師的書籍都不是專注在技術分析。他們仍然是從公司的獲利成長來做選股標準,技術分析只是用來降低風險和提高報酬的輔助工具,不要本末倒置。

額外資訊

我目前正在製作 一個「美股投資的線上課程」,會手把手教你如何從註冊開戶、資金匯出匯回、軟體操作,到建立專屬於你的投資方法。適合超級新手和想學習更有系統的投資方法的投資者。如果你有興趣的話,歡迎填寫下方的訂閱表單,我將會告訴你最新的課程資訊。