歡迎來到美股必修課的第12堂課,如果你還沒看過第11堂課,請點選12堂投資家的美股必修課 第11堂課。

前情提要:在上一堂課提到,「成長投資」如何搭配「技術分析」, 讓我們用最短的時間換取高額的報酬,而不是投資在要等好幾年才會上漲的股票。

這堂課我們就要學習如何利用「第二層思考」和「投資組合」, 讓我們用避免遭受重大的損失。

內容目錄

認識風險

💡我想先問你一個問題,你相信世界上有紫色蝸牛和粉紅色蚱蜢嗎?

黑天鵝

「黑天鵝」這個詞是由塔雷伯在他的書中《黑天鵝效應》所提出的,在17世紀歐洲人發現澳洲之前,他們只見過白色的天鵝。所以在當時歐洲人眼中,他們相信天鵝只有白色的品種。直到歐洲人在澳洲看到黑天鵝後,打破了歐洲人腦中只有白色的天鵝這個認知。

「黑天鵝」有3大特點 : (1) 完全無法預測黑天鵝的出現、(2) 發生的話後果非常嚴重、(3) 人們事後會給黑天鵝找出很多發生的原因,認為黑天鵝是可以預測、可以避免的。

事實上黑天鵝是無法預測、無法避免的。就像2020年的Covid-19是所有人都沒有辦法預測、沒有辦法避免的。

灰犀牛

「灰犀牛」這個詞是2013年美國學者沃克在她書中《灰犀牛》所提出的,犀牛生長在非洲草原,體型龐大,走起路來慢慢的,給人一種行動遲緩、安全無害的錯覺。所以你在野外看見一頭犀牛,你可能會毫不在意,但是犀牛一旦跑起來速度並不慢,當兩噸重的灰犀牛朝你衝過來時,你還沒來得及反應就會被撞傷了。

「灰犀牛」代表的是顯而易見的威脅,一旦發生了會造成重大的破壞,但是我們卻視而不見。就像全球暖化、氣候變遷是緩慢變化的過程,我們可能沒有感覺到立即的危險,所以沒有採取行動。

2008年金融海嘯的時候,就是危機爆發前已經出現明顯信號,但是大批科學家和分析師都認為這件事情不可能發生。

黑天鵝和灰犀牛都是代表危機,差異在於黑天鵝發生機會小、不可預期;灰犀牛發生機會大、可預期。

黑天鵝既然無法預測、無法避免,那我們就應該為最壞的情況做好準備。舉例來說,癌症就像是「黑天鵝」是不可避免、也無法預測,但是癌症要是早期發現是有辦法被治療的,所以可以透過定期進行健康檢查來做好準備。

灰犀牛是明顯但被忽視的威脅,那我們就應該做出正確的決策,不要因為威脅不會立即發生而不去處理。舉例來說,長期久坐和不良飲食就像是「灰犀牛」,都會導致慢性病, 正確的決策就是要改善生活和飲食習慣呢。

後面會說明怎麼避免投資上的「黑天鵝」和「灰犀牛」。

複利的成長

複利就像是滾雪球,只要一直滾下去,雪球就會越來越大。要享受複利的喜悅,首先你要知道複利的公式 :

本利和 = 本金×(1+報酬率)^時間

在這個公式的右邊,你會發現有 3 個可以影響本利和的重要指標,分別為本金、報酬率、時間。也就是說,如果我們想要提高本利和,那麼只要將公式右邊的任何一個數值提高就可以。

其中「本金」和「時間」都是不會變的,唯有「報酬率」會影響本利和。如果報酬率是負的情況下,雪球就會變小、甚至會消失不見。

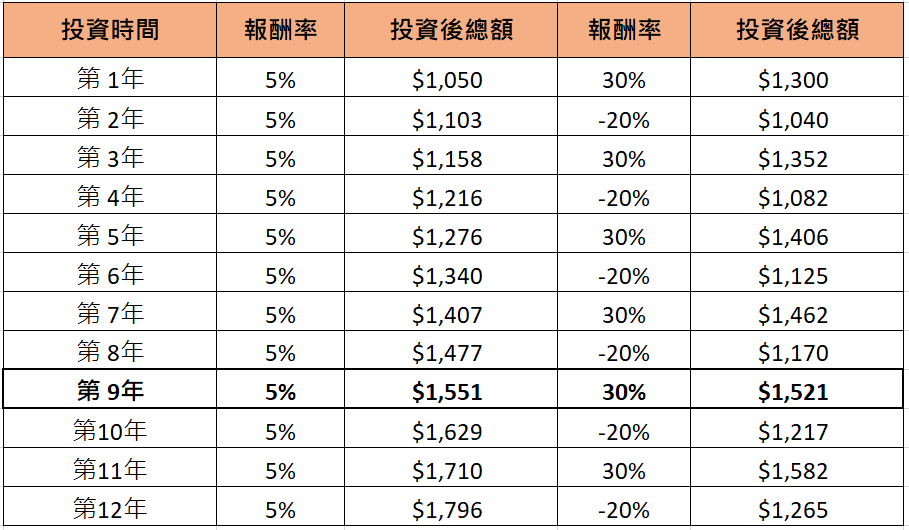

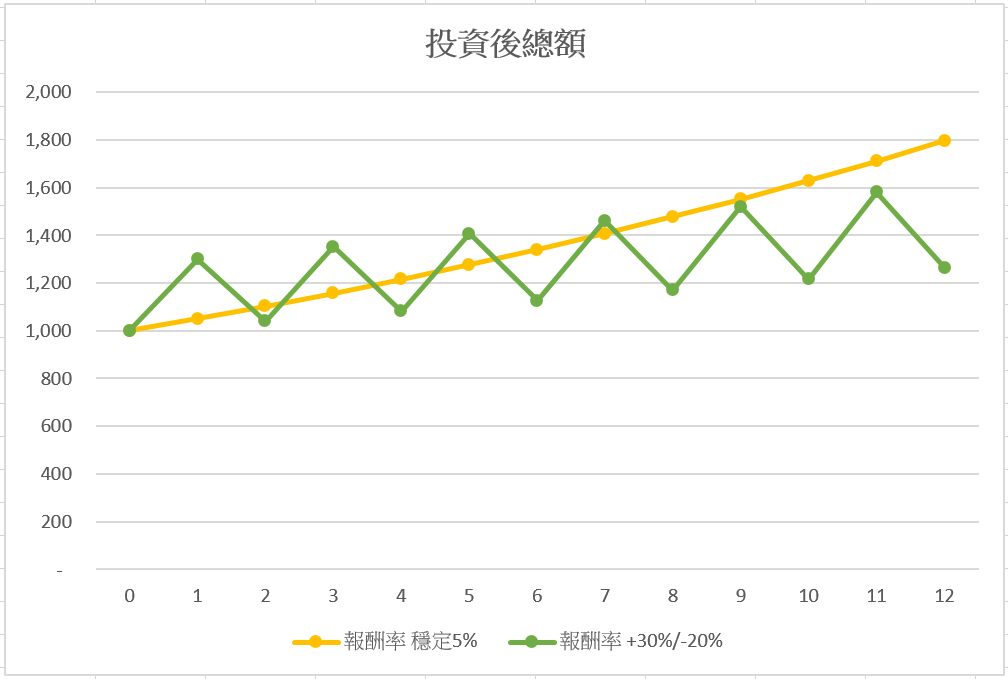

舉例來說,我們投資本金$1000,分別在下面兩種情況,報酬率5%長期下來會贏過報酬率+30%/-20%。

- 報酬率:5%、5%、5%、5%

- 報酬率:30%、-20%、30%、-20%

因為 +30%/-20% = 1.3 x 0.8 = 1.04,等於平均報酬率 4%。重點是想表達一旦賠錢,就會破壞我們的雪球,寧願降低報酬率,也不要出現報酬率是負的情況。

所以要享受持續的高複利成長,就要避免遭受重大的損失。股神巴菲特說過 : 「投資的第一法則,就是不要賠錢;第二法則就是不要忘記第一法則。」只有不賠錢,你的雪球才可以繼續滾下去。只要一次賠光你的錢,你的雪球就要重滾了。

為了避免遭受重大的損失,那就要小心投資上的「黑天鵝」和「灰犀牛」。

快思慢想

💡我想先問你一個問題,下面這張照片,左邊的積木和右邊的積木一樣高嗎? 左邊的積木和中間的積木數量一樣多嗎?

第二層思考

第二層思考是經濟學家在他書中《快思慢想》所提出的,人類的思考方式可以分為系統一和系統二,系統一是直覺思考、系統二是刻意思考。系統一是當你遇到問題時,腦袋第一個蹦出的想法;系統二是比較刻意的思考、有意識的思考,這個思考需要比較慢的時間。

舉例來說,看到上面那張照片的時候,可以直覺反應左邊的積木和右邊的積木一樣高。但是如果要確認數量,你可能就會不太確定。當我們不太確定的時候,就需要我們系統二去確認,一個一個的去數。

我們的系統一的直覺,並不是無中生有的,是根據過去的經驗做出的推論。「1 + 1」系統一會馬上跳出來給出答案「2」,不需要計算,但是「46 x 23」系統一就無法很快地給出答案,需要系統二來計算。

第一層思考

「看球賽的人」、「看韓劇的人」,當你聽到這句話的時候,頭腦浮現出來的是不是看球賽的人是男生,而看韓劇的人是女生呢? 那就是你過去的經驗給你的錯誤直覺,看球賽的人可能是女生,看韓劇的人可能是男生。

系統一無法意識到自己的觀念是錯誤的,經驗會帶來正確的判斷,但是也會帶來錯誤的判斷。所以要修正系統一帶來的錯誤,我們就需要系統二刻意分析,去尋找更多的資訊,來化解系統一帶來的錯誤判斷、錯誤偏見、思考盲點。

嘗試著在「系統一」的對立面,用「系統二」來思考。也就是當有人跟你說了一段話,而你是相信的,那你就要試著懷疑;而如果一開始你是懷疑的,那麼你可以試著聆聽,看是否有合理之處。

👉延伸閱讀

楊大輝的《一課思考學》對於快思慢想有很好的著墨,裡面的案例都選用的恰到好處,在聽課時給我很多思考空間。這課程不單單只有快思慢想,整個課程分為 5 個章節,對應著下圖所示的 5 大思考力,每個章節講解一種思考力。

不論在投資或工作上,不懂得「思考」的人,最後都走向平庸。而在投資或工作上要做到傑出,不單單只是思考,更是要創意思考。這堂課對於我在工作和投資上都很有幫助,推薦給各位。

心理素質

做投資最重要的就是要知道自己在做什麼,「心理素質」才會高,此時才不會受「情緒」所影響。

很多投資人不明白這句話「當你買進股票的原因不存在時,就立刻賣出」,因為大部分的投資人在投資的時候都沒有好好的研究公司和思考好投資策略。成長投資或在相對高點的時候買進,價值投資會是在股票下跌時買進,兩種投資策略是完全不同的哲學,而一般人不論是哪一種投資哲學都無法使用的很好,怕買在高點,怕股票繼續跌,主要是因為「恐懼」,所以投資股票一定要知道自己在做什麼,心理素質才會高

舉例來說,你是用「成長投資」策略買進一支股票,但是股價卻沒有你預期漲上去,當然是馬上賣掉,因為下跌就已經驗證你的策略失敗了。相反的,你是用「價值投資」策略買進一支股票,如果股票下跌的話,當然是繼續買,因為這時候「股價」又更低於「內在價值」了。

最簡單的方式,就是每次投資前,寫下5個投資這間公司的原因。公司研究和投資策略在前面課程講過,忘記的話可以再回去複習一下第7至第11堂課。

- 公司研究 – 經濟護城河 >>> 美股必修課 第7堂課

- 公司研究 – 歷史財報 >>> 美股必修課 第8堂課

- 公司研究 – 市場規模 >>> 美股必修課 第9堂課

- 投資策略 – 價值投資 >>> 美股必修課 第10堂課

- 投資策略 – 成長投資 >>> 美股必修課 第11堂課

學習「第二層思考」和提高「心理素質」可以避免很多風險,你不會因為新聞說一支股票好,你就一頭熱跟著去投資。也不會看到股票大漲,害怕錯過就馬上買進。就像旅鼠效應一樣,因為別人這麼做,所以你就這麼做,沒有做理性的判斷。

投資組合

如果你投入過多的資金在單一股票上,造成晚上壓力大到睡不著,這樣的投資就不算是好的投資方法,而且這樣的投資方法是很難長久持續的。

市場總是有我們沒有辦法預期的風險在,如果某一間公司發生了「黑天鵝事件」,這個風險是我們沒有辦法預測的。

5% 投資組合

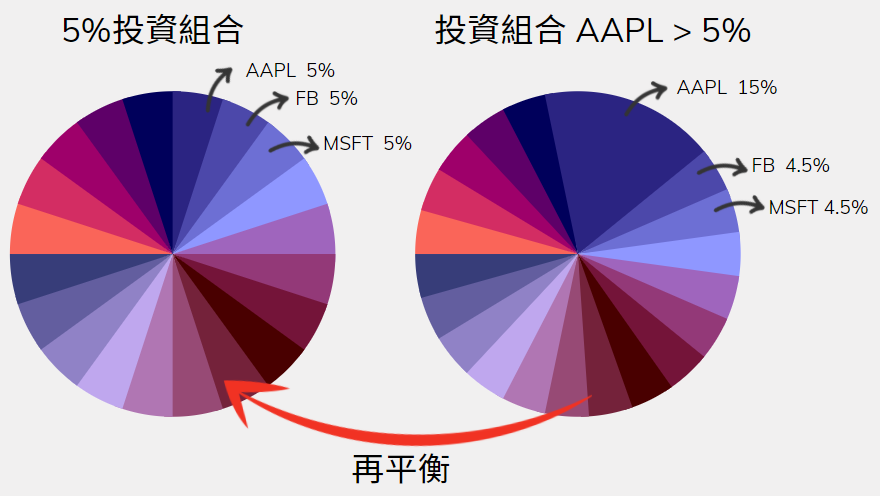

我們可以建立 20支股票的投資組合,也就是每一隻股票佔你的資金最多5%,總投資組合等於 100%。因為只有佔有總金資的5%,可以降低金錢上和心理上的要承受的損失風險。

如果其中有股票獲利,結果占比超過投資組合5%,就需要賣掉一部分,將投資組合「再平衡」,讓每一隻股票佔你的資金最多5%。

當然越多支股票越好,可以進一步降低我們的風險。但是前面我們說過每一支股票都要好好的研究公司和思考投資策略,所以股票越多反而沒辦法即時發現公司的獲利能力已經降低,風險反而增加。我們只需要專注在少數的優秀公司。

相關係數

相關係數介於-1~1之間:

- 若相關係數為 1,A和B為完全正相關,A漲、B也漲,A跌、B也跌,風險不變。

- 若相關係數為-1,A和B為完全負相關,A漲、B跌,兩者彼此消除風險。

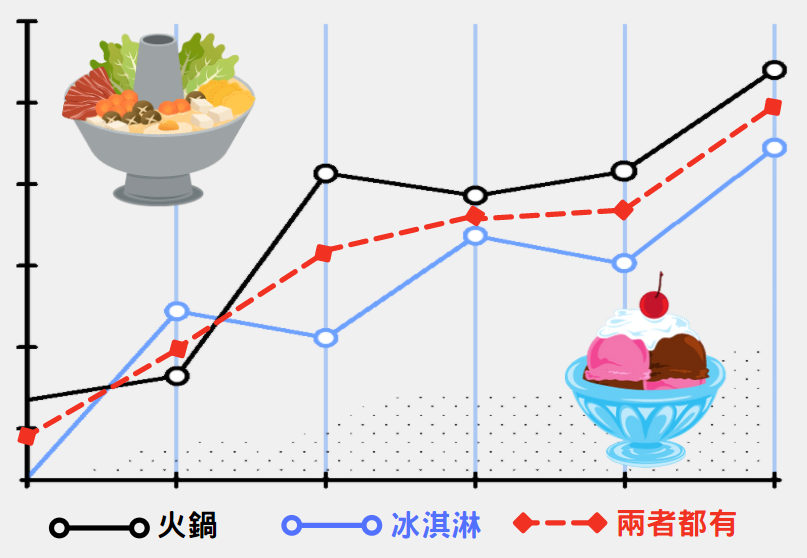

舉例來說,如果有兩間公司,一間只有賣冰淇淋,夏天時候生意會很好,但是冬天就會一落千丈。另一間公司賣火鍋,反而冬天時候生意會很好,但是夏天就冷冷清清。作為投資人,可以將一半的資金投資在冰淇淋公司,一半的資金投資在火鍋公司。降低波動的風險。

我們不只要躲避風險,更要管理風險。所以最好股票裡彼此的相關係數是負數,也就是股票會一漲一跌形成互補,降低風險。也就是說你的投資組合裡,最好有不同屬性的股票,有成長型、防禦型;或是透過不同產業,有科技股、金融股、醫療保健股等降低波動。專注在投資組合,不是個股。專注在個股,是賭博心態,不是長期、永續經營的策略。

真正的投資者,不論景氣好或不好,都能表現的很好。透過管理風險,可以幫助你的投資賺取更多的錢。我們要建構一個耐久力強的投資組合。

被動式指數投資

如果你沒有時間、沒有足夠的知識,ETF(Exchange Traded Funds)是一個很好的投資工具 ,ETF中文名稱為「指數股票型基金」。

ETF透過電腦追蹤指數,不需要花費大量的研究時間,取得和大盤同步的報酬率,稱為「被動式投資」。以追蹤美國前500大上市公司的S&P500指數的ETF (美股代號 : SPY)為例,SPY年平均報酬率是13.55%。

傳統上基金經理人會為了追求高於大盤的報酬率,非常積極的選股和換股,就屬於「主動式投資」。我們花費了時間研究股票、學習市場大量知識,建立我們自己的投資組合,也也就是希望高於大盤的報酬率。

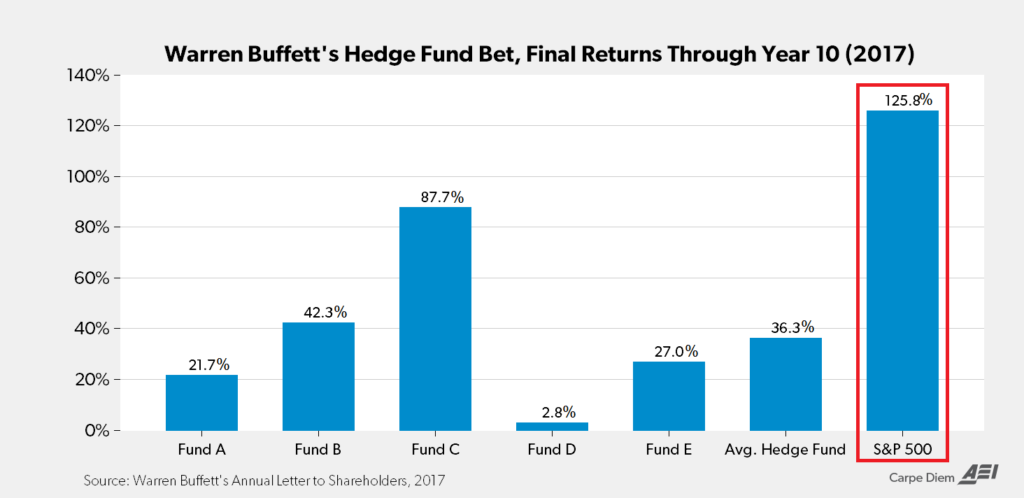

2008年巴菲特在Long Bets網站上提出了一個十年的賭約挑戰,和避險基金公司對賭,賭未來10年沒有任何一家避險基金的績效,比SPY來的好。結果經過十年的時間,沒有一檔避險基金的報酬打敗SPY的報酬率。

「定期定額投資法」又稱為「懶人投資法」,也就是每個月固定買一定金額的SPY。因為SPY是購買一籃子的股票,具有分散風險的效果。如果再加上「定期定額」,可以不用思考買進時機問題,避免買高賣低的情緒風險。適合投資新手。

你也可以「擇時投入」,也就是在相對低點再投入資金,而不是固定時間投入資金。進階一點可以辨別出現在的景氣循環位置,適當地利用「股票、債券、原物料」做資產分配。適合有一定投資經驗的投資者。通貨膨脹、資金流向、景氣循環在前面課程講過,忘記的話可以再回去複習一下第4至第6堂課。

- 通貨膨脹 >>> 美股必修課 第4堂課

- 掌握資金流向 >>> 美股必修課 第5堂課

- 辨別景氣循環週期 >>> 美股必修課 第6堂課

股神巴菲特說過:「如果你5年年化報酬率沒有辦法打敗SPY,那麼你最好思考是否該轉換策略。」你可以思考看看「主動式投資」或是「被動式投資」哪一個比較適合你。

我個人是80%「主動式投資」+ 20%「被動式投資」。

投資前最重要的事

投資是為了讓你的生活變得更好,而不是讓自己陷入悲慘的窘境、晚上也睡不好覺。所以至少要留有6個月以上的緊急備用金、有足夠的保險守護的你的財產再來投資、訂立清楚的財務目標再來投資。

如果你只需要5%的複利就能達到你的目標,那就降低你投資的風險,選擇適合你的投資方法就好。這些觀念可以再一次回頭看12堂投資家的美股必修課 第1至第3堂課。雖然是很簡單的觀念,但是不要因為走得太遠,卻忘了當初為什麼要出發。

- 訂立清楚的財務目標 >>> 美股必修課 第1堂課

- 留有6個月以上的緊急備用金 >>> 美股必修課 第2堂課

- 足夠的保險守護的你的財產 >>> 美股必修課 第3堂課

這12堂美股投資課,希望大家都能收穫滿滿。從了解市場的運作原理出發,並能從穩定獲利開始,好好享受投資的樂趣。

投資不只能增加你的財富,也能同時學習到公司營運的商業模式。當然投資會根據你選擇的公司和持有股票的時間,會有不同的投資策略。往後我會根據投資不同標的(新興市場、選擇權、期貨等)和持有時間(短線操作、長期投資),分享不同的投資策略。

課後作業

我們花費了時間研究股票、學習市場大量知識,建立我們自己的投資組合,也也就是希望高於SPY的報酬率。SPY裡面包含美國前500大上市公司,但是這500間公司不會是每間都很好,也有有很多在平均值以下的公司。最簡單的方法就是進一步優化SPY,去蕪存菁,就可以提升我們的報酬率。

利用這12堂課的內容,從SPY裡面挑選出20支體質良好的股票,建立屬於你攻守兼備的投資組合。

延伸閱讀

股神巴菲特的商業夥伴查理·蒙格說過:「我這輩子遇到的聰明人,來自各行各業的聰明人,全部都是每天閱讀的人。」要在投資路上走的又遠又好,你需要不停的學習,大量閱讀書籍。

大量閱讀書籍的本質不僅僅是在吸收新的知識,而是從閱讀中,增加自己思考的能力。《深度學習的技術》和《思維進化》這兩本書透過一系列的整理、歸納與對談,一步步帶領你,了解聰明人的思考軌跡,幫助你跳脫過去的思考框架。相信你從這兩本書中,可以在不同層面獲得思考力的提升。

額外資訊

我目前正在製作 一個「美股投資的線上課程」,會手把手教你如何從註冊開戶、資金匯出匯回、軟體操作,到建立專屬於你的投資方法。適合超級新手和想學習更有系統的投資方法的投資者。如果你有興趣的話,歡迎填寫下方的訂閱表單,我將會告訴你最新的課程資訊。